OPINIÓN: Los intereses y la inflación

.

El miércoles 26 de julio la Reserva Federal, el banco central de Estados Unidos, subió nuevamente la tasa de interés al nivel más alto en 22 años, entre 5.25 y 5.50% anual. Esto lo hizo a pesar de que la tasa de inflación, medida de diversas maneras, ha bajado. Mucha gente no comprende por qué la Fed sigue subiendo las tasas sabiendo que hacerlo va a restringir el crédito para las empresas y esto va a llevar a menos crecimiento en la producción y aun más, que puede llevar a una recesión. Los aumentos pasados de las tasas de interés han bajado la inflación de 8.9% en junio de 2022 a 3.1% en junio de 2023. ¿Por qué no dejar que esos aumentos anteriores sigan bajando la inflación sin aumentar más las tasas? En unos meses se alcanzaría la meta de 2% de inflación. ¿O no? Hay muchas razones por las que uno puede pensar que no.

La medida de la inflación

Para los propósitos de la Fed, hay dos tipos de productos: los que cambian muy frecuentemente sus precios, y los que los cambian con menos frecuencia. La idea es que los primeros cambian tan frecuentemente porque es muy fácil cambiarlos para las empresas.

Hacerlo no conlleva costos de largo plazo que afectan las operaciones futuras. Así, por ejemplo, para los que venden comida y energía, es muy fácil cambiar los precios para arriba o para abajo en respuesta a cambios semanales o aun diarios. Si los cambios que llevaron a un aumento el día de hoy se revierten mañana, mañana mismo bajan los precios o al revés. En cambio, subir los salarios es una decisión de muy largo plazo, que afecta las operaciones de la empresa de aquí en adelante, lo mismo que cambiar los alquileres, o las tasas fijas de interés de los bancos.

La Fed toma en cuenta primordialmente los precios que cambian poco frecuentemente porque estos reflejan más las tendencias inflacionarias en la economía. Si estos precios están subiendo, es porque hay presiones de largo plazo para subir los precios. La diferencia la puede ver usted en las siguientes cifras. La inflación de los titulares de los periódicos, que miden la inflación total, fue de 3.1% en junio de 2023, pero si usted le quita la comida y la energía fue de 5.6%, apenas un punto menos que en enero de 2023 y dos décimas de punto más alta que en junio de 2022. La meta es bajarla a 2%. A este ritmo, la Fed alcanzaría su meta en tres años en el mejor de los casos o se alejarían cada vez más de ella en el peor de ellos.

La Fed no es la única que crea dinero Los bancos comerciales, tomados en conjunto, también crean dinero. La Fed crea dinero de dos formas: emitiendo efectivo y depositando saldos en las cuentas que los bancos comerciales tienen en la Fed misma. Este dinero los bancos lo multiplican. ¿Cómo? Suponga usted que la Fed deposita $100 en el Banco A. Este banco los presta a una constructora, que los deposita en el Banco B. Este banco, deposita, digamos, el 10% en la Fed como reservas de liquidez, y presta $90 a una fábrica de carros, que los deposita en Banco C…y así. Usted puede ver que de los $100 originales se van creando nuevos dólares en una progresión creada por los bancos.

Los bancos no necesariamente prestan el dinero que la Fed les entrega. Lo pueden depositar de nuevo en la Fed misma. Al hacerlo interrumpen la multiplicación del dinero, pero solo temporalmente. Si la Fed no crea nuevo dinero, ellos pueden sacer dinero de esos depósitos. Y así crear nuevo dinero aunque la Fed no lo esté creando. El factor por el cual los bancos multiplican el dinero creado por la Fed está determinado por muchos factores. Ha llegado a ser más de 10 veces en los años setenta. Hoy es 3.7 veces. Puede fácilmente aumentar varias veces.

Lo tiende a hacer cuando la inflación sube. Si la inflación sube y los bancos usan sus depósitos en la Fed para multiplicar sus créditos cada vez más es fácil entrar en una progresión geométrica de la cantidad de dinero y la inflación. Ese es el terror que la Fed debe evitar.

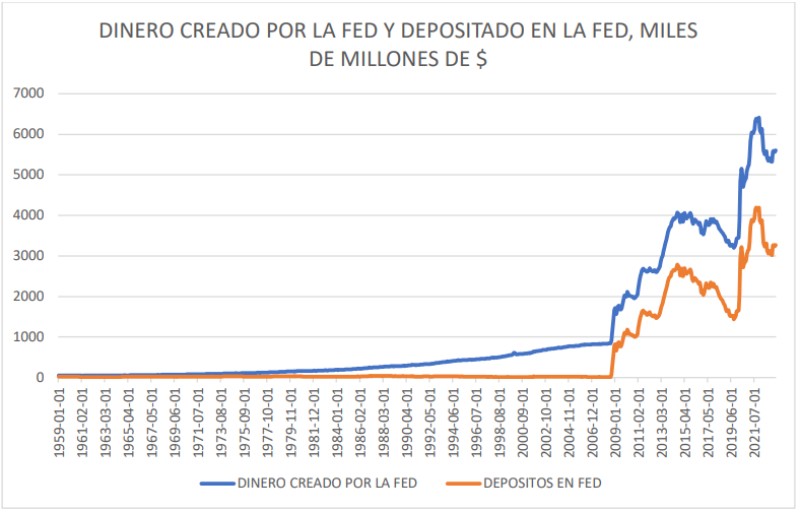

Como se ve en la gráfica adjunta, en la orgía de creación de dinero en la que entró la Fed después de la crisis de 2008, y luego en la crisis del COVID-19, creó tanto dinero que los bancos no hallaban donde colocarlo y lo depositaron de nuevo en la Fed. La gráfica muestra que los bancos depositaban la mayor parte del dinero de la Fed en la Fed misma. Debido a eso, el dinero en circulación no aumentó tan rápidamente como aumentaba el dinero creado por la Fed. Pero

se acumulaba una bomba de tiempo. Como también se ve en la gráfica, cada vez que la Fed aprieta, disminuyendo la oferta de base monetaria, los bancos disminuyen sus depósitos en la Fed, lo que les permite seguir financiando nuevos créditos aunque la Fed quisiera que los disminuyeran para bajar la inflación. Por eso es que no baja la inflación de los precios que no cambian frecuentemente. Las empresas siguen subiendo salarios, y aumentando precios que

suben los costos a largo plazo.

Las reservas no están uniformemente distribuidas

La Fed podría subir las reservas obligatorias a los bancos, quitándoles a los bancos la capacidad de multiplicar dinero usando estos depósitos. Seguirían siendo de los bancos, pero no podría dar crédito con ellos. Pero el problema es que no todos los bancos tienen estas reservas.

Algunos bancos podrían quebrar si la Fed esteriliza estas reservas. Si usted, por ejemplo, tiene 10% de sus depósitos del público depositados en la Fed y ésta le obliga a depositar 30%, y usted ha prestado todo el dinero que tiene, usted no podría cumplir con la exigencia de la Fed y quebraría. Para evitar que usted quiebre, la Fed le prestaría el dinero necesario, con lo cual crearía otra vez más dinero y aumentaría la inflación.

Cuidado con no quebrar los bancos y las empresas

La Fed podría también subir las tasas mucho más rápido para que el crédito cayera más rápido pero entonces usted podría dejar a muchas empresas en situación de impago, lo cual afectaría a los bancos, que podrían quebrar. Para evitar que quiebren, tendría que prestarles dinero, lo cual sería, otra vez, crear más dinero. Los que creen que esto es fácil viven en el mundo de Alicia en el país de las maravillas. El nivel de precios que, dadas las circunstancias actuales,

equilibrarían al mercado es mucho más alto que el que existe ahora. Esto indica que viene mucha más inflación. Y si no se controla la demanda, esto puede convertirse en un círculo vicioso.

Otros problemas

Hay otros problemas que vuelven más difíciles las preocupaciones de la Fed. Por ejemplo, el COVID-19 contrajo la oferta de muchas cosas cuando las empresas disminuyeron la producción.

Reconstruir la capacidad que se perdió dura años. Otro ejemplo es que las nuevas tecnologías están revolucionando la producción y la demanda. Un tercer ejemplo es que la creación monetaria tiene efectos retrasados, de modo que algunos efectos se manifiestan en un mes, otros en un año, otros en dos años, y así. Unos efectos tenderían a subir los precios, otros a bajarlos. ¿En cuánto? Nadie sabe. Puede ser que lo que ya ha hecho sea suficiente, pero la Fed

está jugando a lo seguro.

Hay gente que cree que la Fed es tonta. Lo fue cuando aumentó tanto la creación de dinero creyendo que eso no llevaba a consecuencias. Hoy el mundo está sufriendo éstas consecuencias, y creer que ellas van a desaparecer solitas sería prolongar esa tontería que la dominó por tantos años.

------

Manuel Hinds es Fellow del The Institute for Applied Economics, Global Health, and the Study

of Business Enterprise de Johns Hopkins University. Compartió el Premio Hayek del Manhattan

CONTENIDO DE ARCHIVO:

CONTENIDO DE ARCHIVO: