OPINIÓN: La crisis fiscal y las ventajas de la dolarización

.

Por muchos años y en contra de lo que muestra la experiencia, se ha mantenido el mito de que la dolarización aumenta el riesgo de que haya crisis financieras y el costo de ellas. El argumento principal es que en los países dolarizados el gobierno no puede controlar la emisión de dinero y que por tanto no puede emitir dinero para salvar a los bancos si entran en una corrida, que es cuando los depositantes entran en pánico y quieren sacar de los bancos todos sus depósitos. Esa afirmación es un mito porque se basa en la suposición de que si la gente quiere sacar el dinero de los bancos es porque quiere moneda local, cuando en la realidad de toda Latinoamérica, en todas las crisis la gente ha sacado el dinero de los bancos para cambiarlos por dólares, porque lo que temen no es que los bancos quiebren, sino que les devalúen la moneda.

Que esto es así usted lo puede comprobar viendo todos los casos de crisis en la región. Si fuera cierto que la emisión de una moneda local, digamos pesos, ayuda en las crisis, éstas se resolverían muy fácilmente. El gobierno le ordenaría al banco central que imprimiera todo el dinero que los bancos pudieran necesitar para calmar el pánico. Al ver que los bancos les pagan todos los depósitos, el pánico se calmaría y los depositantes volverían a depositar sus fondos en los bancos. El presidente del banco central y el ministro de hacienda podrían irse a la playa mientras el banco central imprimiera todo el dinero necesario.

Pero las noticias nunca dicen esto. Dicen que como resultado de la crisis estos funcionarios se han ido a Washington para solicitar créditos en dólares. Para calmar el pánico, usted necesita dólares. De nada le sirve emitir pesos. El país de todos modos se quedaría sin dólares para pagar sus importaciones y sus deudas, y la moneda local entraría en una caída libre de devaluaciones. De esta forma, los países no dolarizados y los dolarizados igual necesitan dólares en una crisis.

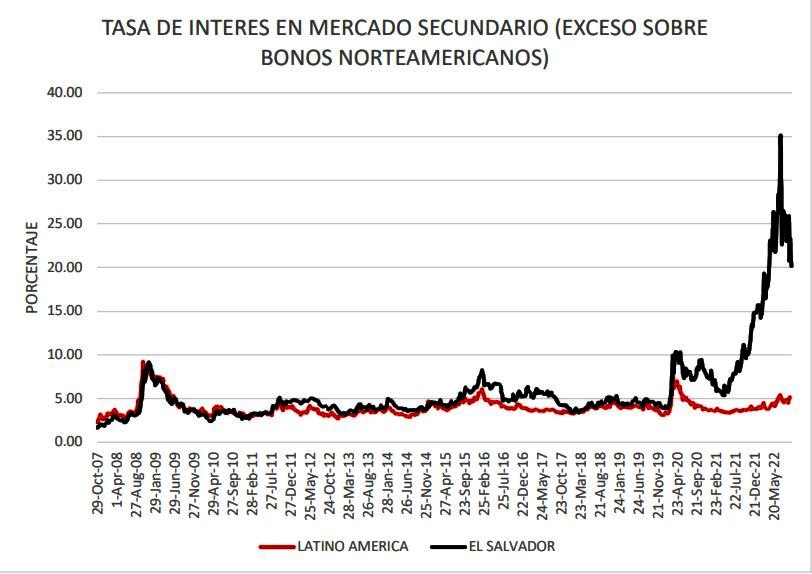

Pero las economías dolarizadas tienen varias ventajas en términos de evitar que estas crisis financieras se den, en primer lugar porque la gente no tiene miedo a la devaluación porque los políticos locales no pueden devaluar el dólar. Pero hay otra ventaja que ahora usted la puede ver en la realidad que está viviendo El Salvador. La gráfica siguiente muestra la tasa de interés que tendría que pagar el gobierno de El Salvador si vendiera bonos en el mercado realmente internacional (no a los fondos de pensiones y a los bancos locales, a los que fuerza a que se los compren). A esta cifra hay que aumentar la tasa que pagan los bonos norteamericanos. Pero aún sin aumentarle esto, la tasa que muestra la gráfica es 20%. En julio, llegó a 35%. Y sin embargo, la tasa de interés pagada por los ciudadanos para, digamos, comprar un apartamento a 20 años plazo, se ha mantenido alrededor del 7%. Esto es extraordinario en Latinoamérica, en donde el gobierno paga siempre menores tasas que el sector privado. ¿Por qué sucede esto en El Salvador?

Porque en los países en los que los políticos pueden emitir dinero, lo emiten para dar crédito al gobierno, con lo cual debilitan la moneda para privados y gobierno, creando inflación y devaluaciones, y eso lleva al aumento de intereses para todos. En la situación en la que estamos, el sector privado estaría pagando tasas de interés mucho más altas que el 20%. La gente no podría pagar sus casas.

Lo que hace que el sector privado no sienta el dolor de la crisis fiscal que está afectando al país es que aquí los políticos no pueden manipular la moneda—es decir, que el país está dolarizado. Por eso, los bancos salvadoreños pueden tomar dinero prestado afuera a tasas mucho más bajas que las que paga el gobierno, y pasarle estas tasas al sector privado. Así, de esta y otras maneras, la dolarización le da fortaleza al sistema financiero y a la economía. Y a usted, al que no le pueden devaluar sus ahorros. Si el gobierno mantiene la dolarización, el costo de un posible impago se concentraría en el gobierno y afectaría al sector privado mucho menos que si no estuviéramos dolarizados. El insolvente sería el gobierno, no el país porque lo que trasmitiría la insolvencia del gobierno al sector privado sería la moneda, y esa no la puede tocar el gobierno en un país dolarizado.

Máster en Economía

Northwestern University

CONTENIDO DE ARCHIVO:

CONTENIDO DE ARCHIVO: