La reforma a las Pensiones, aprobada en diciembre de 2022, abrió la puerta a que el Gobierno pudiera tomar sin límites del fondo que guarda el dinero de los trabajadores, pero no resolvió los problemas inherentes al sistema, sobre todo los relacionados con su sostenibilidad. Ante ello, es posible que le queden unos 10 años, según expertos consultados.

La administración de Nayib Bukele ha tomado en torno a $100 millones mensuales del Fondo de Pensiones desde la entrada en vigencia de la reforma (enero de 2023), lo que se traduce en unos $1,200 millones al año.

La Superintendencia del Sistema Financiero (SSF) está obligada a publicar, mes a mes, un documento llamado “Boletín de Rentabilidad de los Fondos de Pensiones”, en los que se reflejan, entre otros datos, cuál fue la recaudación de ese periodo del sistema y, por tanto, a cuánto asciende el activo total y el patrimonio de estos. Sin embargo, el último publicado por la entidad corresponde a marzo de 2023. Hay más de un año de desactualización.

Pero este documento puede servir como parámetro. Según sus datos, ese mes (marzo de 2023) se recaudaron $114.6 millones de todos los trabajadores que cotizan en una AFP. Es decir que, mes a mes, si se resta lo que el gobierno retira por medio de los instrumentos emitidos por el Instituto Salvadoreño de Pensiones (ISP) a lo que entra al fondo, solo quedan unos $14 millones. ¿Es posible pagar con ello las pensiones de todos los jubilados y todos los gastos administrativos adyacentes a esto?

La respuesta obvia es que no. Por ello, el patrimonio del Fondo de Pensiones se desfinancia mensualmente. No es factible saber a qué ritmo, pero solo hay que tomar en cuenta que, para marzo de 2023, era de $13,341 millones. Lo disponible es lo obtenido entre ese monto y la deuda total previsional, que para abril de 2024 era de $10,012.16 millones. Quedan $3,328.84 millones.

“Si el Gobierno tomara $1,100 millones anualmente sin pagar intereses ni amortizaciones, le quedaría, en el mejor de los casos, unos 12 años. Y, en el peor, unos 10 años”, advierte la economista Julia Evelyn Martínez.

Sin embargo, lo generado por la reforma de pensiones realizada por la administración de Nayib Bukele y su Asamblea Legislativa es solo la cereza de un pastel que se ha cocinado desde hace décadas en El Salvador, en el que los grandes perdedores son los trabajadores.

Un sistema diseñado para fallar

Para la investigadora Sara Hércules, experta en el tema de pensiones, el problema (alarmante) no está solo en la gestión del gobierno central, sino en el diseño del sistema.

“Financieramente, el recorrido que ha tenido el sistema de pensiones a lo largo de las diferentes reformas ha mostrado que es vulnerable para su uso, tiene un bajo rendimiento, baja cobertura y una tasa de sustitución que no es alta”, comenta Hércules.

Para ella, en el sistema de pensiones hay una especie de expectativa que nunca se puede cumplir: pensar que es uno basado en el ahorro individual.

Esto es porque, debido a sus falencias, está hecho para que todas las pensiones lleguen a depender de un sistema de reparto, que en el caso de El Salvador está representado por la Cuenta de Garantía Solidaria (CGS, creada en la reforma de 2017), a la que cada trabajador en activo aporta el 6 % de su salario.

Si un trabajador se jubila cumpliendo todos los requisitos (años de trabajo cotizados, por ejemplo), debido a la baja rentabilidad que procura el sistema de pensiones salvadoreño, su cuenta individual solo le servirá para cubrir en torno a una década, por lo que luego pasará a depender de la CGS.

El ahorro no tiene mayor rendimiento, simplemente, porque las AFP están obligadas a invertir en instrumentos del Estado, lo que impide que se busquen mejores opciones en el mercado internacional.

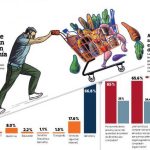

Según proyecciones de la Fundación Nacional para el Desarrollo (FUNDE), el sistema de pensiones iba a comenzar a presentar déficit a partir de 2028, eso sin tomar en cuenta los efectos de la reforma de diciembre de 2022 y el acelerado ritmo en la que el gobierno ha tomado recursos.

Según esa proyección, en 2028, la CGS tendría un déficit (monto sin cubrir) de $154 millones. El problema, si no se toman medidas reales para solucionarlo, es que se va a agravar año con año, pues según la proyección de FUNDE, el déficit llegará a $233.28 millones en 2035.

Reforma regresiva

El sistema de pensiones en El Salvador se privatizó en 1998. A partir de entonces, se dividió en dos: el régimen privado y el público, que ya estaba cerrado a nuevas afiliaciones.

El Estado asumió, por tanto, el costo de la cobertura de las personas de este último.

Por ello, se inició un proceso de gestión de la deuda previsional: trasladar a futuro las obligaciones previsionales para cumplir con los compromisos en el presente.

Y, con este objetivo, a partir de 2006 se crearon los Certificados de Inversión Previsional (CIP) como parte de un Fideicomiso de Obligaciones Previsionales (FOP). El mecanismo dotaría al Estado de recursos financieros para hacer frente a las obligaciones previsionales. La medida se salió de control a lo largo de los años.

“El impacto del FOP en las finanzas públicas salvadoreñas aumentó hasta alcanzar el 53.6% del saldo total de la deuda interna en 2019, y hasta un 26.6% de la deuda total. Al cierre de 2022 el FOP representó el 19.1% del PIB (Ministerio de Hacienda, 2022). En comparación, el FOP representó $1 de cada $4 de la deuda total en 2019, lo cual afectó de manera directa el perfil financiero del país, redujo y encareció su acceso a financiamiento e implicó destinar más recursos al pago del servicio de la deuda”, dice el informe “Sistema de pensiones en El Salvador: un acercamiento feminista”, de la Fundación Friedrich Ebert.

Por ello, una reforma a las Pensiones debía tener como objetivo prioritario acabar con esa especie de círculo vicioso, que la investigadora Sara Hércules define como “efecto de bola de nieve”, pues consiste en generar más compromisos con el Fondo de Pensiones para cumplir con la deuda previsional.

¿Hubo algo de eso en la aprobada a finales de 2022? Nada, solo la posibilidad de que el Gobierno central pudiera tomar fondos (siempre que fuera para sus objetivos legales) sin ninguna restricción.

Lo que sí hizo fue una medida que, más bien, parece ir en contra de la sostenibilidad del sistema: se aumentó en un 30 % el monto de todas las pensiones.

“Fue una decisión sumamente regresiva. Igual se le aumentó a los que percibían la pensión mínima que a aquellos que contaban con una de $2,000”, dice Hércules.

MÁS SOBRE ESTE TEMA

KEYWORDS

El Salvador Nayib Bukele Negocios Pensiones Reformas Políticas Ver Comentarios